Если вы отправляете товары в страну Европейского Союза (ЕС), вам понадобится номер НДС ЕС для прохождения таможни. В этом руководстве рассказывается все, что вам нужно знать о номерах НДС и о том, как подать заявку на их получение.

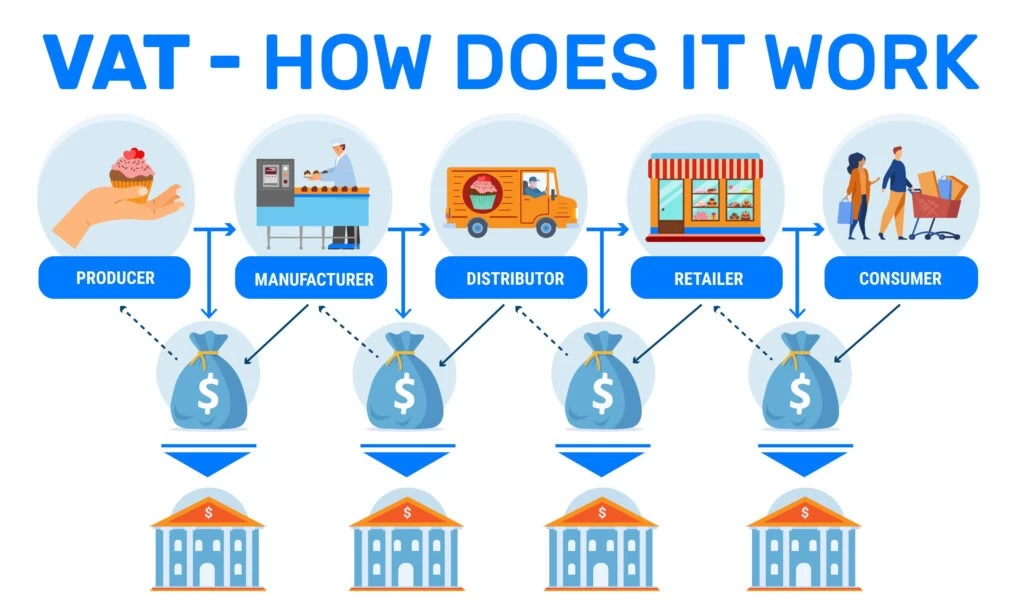

Идентификационный номер налога на добавленную стоимость (НДС), или просто НДС, представляет собой уникальный идентификатор, используемый правительством, который привязан к каждому налогообязанному лицу или зарегистрированному предприятию. Номер НДС позволяет налоговым органам ЕС отслеживать движение товаров и связанные с ним налоговые обязательства торговых предприятий.

Предприятиям требуется действительный налоговый номер НДС, если они перемещают товары в ЕС и из ЕС. Им необходимо предоставить свой регистрационный номер НДС, даже если применимый НДС имеет нулевую ставку, то есть когда товары не несут налоговых обязательств, например, при торговле внутри ЕС.

Каждый номер НДС можно проверить на официальном веб-сайте VIES (система обмена информацией по НДС) Европейского Союза.

Как выглядит номер НДС?

Каждая страна ЕС имеет уникальный формат номера НДС ЕС и соответствующие правила, обычно состоящие из цифр и букв.

Номер начинается с двухбуквенного кода страны, за которым следуют 2–13 уникальных буквенно-цифровых символов. Вот некоторые примеры:

| Страна | Код страны | Формат | Количество персонажей | Специальные замечания |

|---|---|---|---|---|

| Франция | фр. |

12345678901, Х1234567890, 1X123456789, XX123456789. |

11 персонажей |

Может включать алфавитные символы (кроме I или O) как первый и/или второй символы |

| Германия | DE | 123456789 | 9 персонажей | |

| Нидерланды | Нидерланды |

123456789B01 или123456789BO2 |

12 символов |

10-й символ всегда B; компании, входящие в группу НДС, имеют суффикс BO2. |

| Швейцария (не входит в ЕС) | ЧЕ | 123.456.789 |

9 символов, за которыми следует MWST, ТВА или ИВА |

MWST: немецкая частьTVA: французская частьIVA: итальянская часть |

| Великобритания (не входит в ЕС) | ГБ | 123456789 | 9 персонажей |

Кончик: Дважды проверьте правильный формат номера НДС ЕС при отправке в разные страны. Неправильный формат НДС в счетах-фактурах и других отгрузочных документах может привести к задержкам.

Чтобы зарегистрировать номер НДС ЕС:

Примечание:

Хотя конкретный список документов зависит от страны, в которой вы регистрируетесь как плательщик НДС, вот некоторые из них, которые обычно требуются:

США — одна из немногих стран, которая не требует регистрации НДС для импорта. Однако США взимают налог с продаж и другие федеральные пошлины на импортируемые товары вместо НДС.

Обычно импортерам в США требуется идентификационный номер работодателя или EIN, о котором мы поговорим позже в этой статье.

В то же время, если вы экспортируете или импортируете в США, вам не нужно беспокоиться о регистрации налогового номера НДС.

По состоянию на 2021 год более 170 стран используют номера НДС для различных товаров и услуг.

В их число входят все 27 стран, входящих в Европейский Союз; они используют номер НДС ЕС. Другие крупные экономики, такие как Великобритания, Россия, Австралия, Канада, Китай и Индия, требуют номера НДС для импортируемых товаров и услуг. Большинство стран Скандинавии и Латинской Америки также используют НДС.

Полный список стран с их форматами номеров НДС можно найти здесь.

Компаниям как из ЕС, так и из стран, не входящих в ЕС, требуется номер плательщика НДС для перемещения товаров через страны ЕС.

В соответствии с Директивой ЕС по НДС, вам потребуется налоговый номер НДС для доставки в четырех случаях:

Сомневаетесь, стоит ли получать регистрацию НДС? Пройдите этот тест по оценке рисков НДС, чтобы узнать, когда и где вам нужно получить номер плательщика НДС.

Если вы проживаете в США или ведете торговлю на территории США, возможно, вы знакомы с EIN (идентификационным номером работодателя).

Чем EIN отличается от номера НДС? Нужен ли вам номер плательщика НДС, если у вас есть EIN?

Давайте рассмотрим некоторые ключевые различия между этими двумя налоговыми идентификаторами.

| Идентификационный номер налога на добавленную стоимость (НДС) | Идентификационный номер работодателя (EIN) |

| Применяется ко всем странам ЕС и другим странам, которые используют НДС. | Применяется только к компаниям в США |

| Уникальный буквенно-цифровой код из 2–13 символов, который относится ко всем предприятиям, зарегистрированным как налогоплательщики НДС. | Уникальный 9-значный номер, выдаваемый предприятиям (или работодателям) в США Службой внутренних доходов (IRS) |

| Отслеживает движение товаров и налоговые обязательства предприятий, торгующих в ЕС. | Отслеживает налоговые обязательства предприятий, торгующих в США. |

| Вам нужен номер НДС, если вы импортируете или экспортируете в страны ЕС. | EIN не является обязательным для иностранных грузоотправителей, импортирующих в США, но экспортеры или импортеры, базирующиеся в США, требуют EIN. |

Примечание: Вы можете иметь как EIN, так и НДС – в зависимости от страны, в которой вы ведете бизнес. Номер EIN и/или НДС также указывается в коммерческом счете, выставленном продавцом.

В большинстве случаев да, особенно при импорте в ЕС или любую другую страну, где при импорте применяется НДС.

Однако некоторые правила отличаются при продаже в странах ЕС.

Если вы продаете товары в разных странах ЕС, вам нужен действительный номер НДС ЕС для каждой страны, где у вас есть клиенты. К сожалению, не существует единого номера НДС Amazon FBA, который мог бы охватывать все страны ЕС.

Однако в ЕС существует пороговый предел продаж для продавцов FBA, зарегистрированных плательщиком НДС в конкретной стране-члене ЕС. Этот лимит различен для каждой страны ЕС.

Если ваши годовые продажи в стране не превышают этого порогового значения, вам не нужно отдельно регистрироваться для получения номера плательщика НДС в этой стране. В таком случае вы можете взимать НДС в соответствии с вашим внутренним регистрационным номером плательщика НДС.

Вот пример.

Допустим, вы продавец Amazon FBA, базирующийся в Испании и хотите продавать в Германии (обе страны-члены ЕС). Если ваш объем продаж в Германии не превышает указанную пороговую сумму (скажем, 10 000 долларов США), вы можете взимать с клиентов плату по ставкам налога на добавленную стоимость в Испании, не регистрируя отдельный номер плательщика НДС в Германии. В этом случае вы переведете все налоги, собранные за доставку, в местные налоговые органы Испании. Однако, если ваши продажи превышают пороговое значение, вы должны зарегистрировать немецкий номер плательщика НДС и перечислить налог, полученный от этих продаж, в налоговые органы Германии. Налоговые ставки также будут различаться в зависимости от ставок НДС в Германии.

Торговая площадка Amazon имеет обширную сеть продавцов в странах ЕС. Вот почему Amazon требует номер НДС ЕС от предприятий, торгующих в ЕС, прежде чем размещать свои товары.

У вас нет зарегистрированного номера плательщика НДС в ЕС? Не волнуйся! Amazon также предлагает регистрацию НДС на центральном портале своего продавца у стороннего поставщика налоговых услуг. Вот видеоруководство о том, как зарегистрировать номер плательщика НДС на Amazon Seller Central.

Если вы торгуете в странах ЕС, работайте со своими поставщиками, чтобы обеспечить соблюдение НДС. Система может показаться сложной, но как только вы освоитесь, НДС позволит легко отслеживать обязательства по налогу на доставку.

морские грузовые компании лучший экспедитор из Китая в США Складские услуги в Китае